Alfaportefølje februar 2020

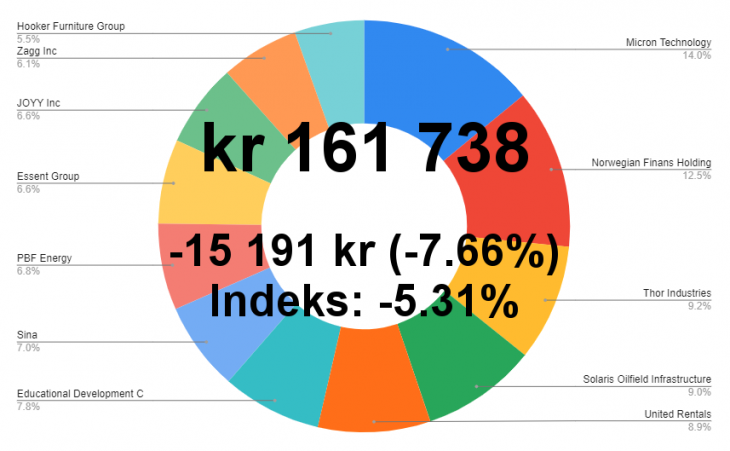

Denne måneden har vært tydelig preget av Coronaviruset, og ikke overraskende er alfaporteføljen kraftig ned. Fasiten for februar viser -7.66%, ned til 161 738 kroner, etter å ha vært oppe på over 184 000 kroner for ti dager siden. Verdensindeksen har samtidig utviklet seg -5.31%, og har altså gått over 2 prosentpoeng bedre.

Usikker på hva alfaporteføljen er? Les mer om eksperimentet her, og historikken her. Aksjene jeg har analysert finner du her. Dette blir forøvrig andre oppdatering av alfaporteføljen her, tidligere oppdateringer ligger på spareplan.no. Fremtidlige oppdateringer vil komme her.

Alfaportefølje per 29. februar 2019

| Selskap | Vekting | Nåverdi | Månedslutt | Endra verdi | Siste måned | Siden kjøp | Kjøpspris | Kjøpt |

| Micron Technology | 13% | kr 21 716 | $52.56 | 225 kr | -1.0% | 20.7% | $43.54 | 24.08.2018 |

| Norwegian Finans Holding | 12% | kr 19 382 | kr 88.10 | -1 353 kr | -6.5% | 9.6% | kr 80.41 | 13.06.2018 |

| Solaris Oilfield Infrastructure | 9% | kr 13 987 | $10.64 | – 838 kr | -7.6% | -25.7% | $14.32 | 24.08.2018 |

| Thor Industries | 9% | kr 14 162 | $75.41 | – 657 kr | -6.4% | 33.9% | $56.31 | 19.06.2019 |

| United Rentals | 8% | kr 13 687 | $132.51 | – 37 kr | -2.3% | 1.8% | $130.14 | 12.02.2019 |

| PBF Energy | 7% | kr 10 517 | $22.40 | -2 037 kr | -17.9% | -27.4% | $30.87 | 24.08.2018 |

| Sina | 7% | kr 10 763 | $32.75 | -1 711 kr | -15.5% | -40.6% | $55.13 | 24.08.2018 |

| Essent Group | 6% | kr 10 240 | $43.62 | -1 168 kr | -12.1% | -10.0% | $48.44 | 11.07.2019 |

| JOYY Inc | 6% | kr 10 136 | $53.97 | -1 002 kr | -10.8% | -16.6% | $64.73 | 12.11.2018 |

| Hooker Furniture Group | 5% | kr 8 478 | $18.81 | -2 403 kr | -23.7% | -35.4% | $29.12 | 26.04.2019 |

| Zagg Inc | 6% | kr 9 465 | $6.72 | – 968 kr | -11.1% | 5.7% | $6.36 | 13.05.2019 |

| Educational Development Corporation | 7% | kr 12 113 | $5.16 | -1 456 kr | -11.2% | -11.2% | $5.81 | 18.02.2020 |

| Kontanter | 4% | kr 7 092 | ||||||

| Totalt | 100% | kr 161 738 |

Etter å ha vært opp 4% rundt midten av måneden, ble alfaporteføljen som alle andre aksjeporteføljer kraftig redusert av Coronafrykten på børsene den siste uka. Det gav en nedgang på nesten 12% og redusert verdi på over 21 000 kroner.

Frykten for resesjon og en større nedgang på børsene er nå stor, og det vil nok bli noen turbulente uker og måneder fremover til vi får mer klarhet i hvordan Coronaviruset utvikler seg. Det er lite markedet liker så dårlig som usikkerhet.

Rett før denne nedgangen, så fikk jeg endelig ferdig min første analyse med nytt rammeverk, og syntes aksjen jeg så på, barnebokutgiveren Educational Development Corp, så veldig bra ut. Det ble altså det første nye kjøpet i alfaporteføljen på åtte måneder. Jeg håper å få skrevet en analyse eller to hver måned fremover, spesielt nå som mange selskaper faller mye i pris.

Når det gjelder hvor stor fare det er for selskapene i porteføljen min, så er jeg ikke spesielt bekymra. Det er noen selskaper med noe høy gjeld, slik som United Rentals og PBF Energy, men heldigvis fokuserer jeg på en god balanse når jeg velger ut selskaper. Om vi får en større krise i verden på grunn av viruset, så vil nok mange av selskapene jeg har lide også. Ingen av de er spesielt defensive aksjer.

For første gang er dette en måned hvor alle selskapene går ned i verdi, men det er noen som skiller seg ekstra mye ut. Hooker Furniture, som selger luksusmøbler hovedsaklig importert fra Asia, er ned hele 24% siste måned, etter å ha kommet seg ganske godt opp de siste månedene. Her er det nok stor frykt for at både leveranser kan få problemer, og at butikkene skal få mindre trafikk. Selv tror jeg dette kan være en mulighet for å kjøpe seg opp mer i selskapet, og det er det neste selskapet jeg kommer til å kjøre en større analyse av.

PBF Energy er et annet selskap som har falt mye, nesten 18%. Årsaken her er nok at oljeprisen har rast nedover, og da blir raffineriene sittende igjen med lavere marginer enn før. Jeg ønsker ikke å kjøpe meg opp mer i dette selskapet nå, men det kan bli aktuelt å ta en grundigere analyse senere. Min teori er at PBF Energy, med de mest komplekse raffineriene i USA, har et fortrinn som gjør at prisen som nå er under bokverdi er god. Selskapet rapporterte også denne måneden og slo forventningene, men er noe ned år over år.

Et annet selskap jeg ser på som en kandidat å øke i, er det kinesiske mediakonsernet Sina. De leverte det jeg ser på som en god kvartalsrapport. Men jeg kjenner selskapet for dårlig til å øke uten videre. Dessuten er det jo stor usikkerhet rundt hvordan Kina kommer seg gjennom Coronakrisen.

Det var flere andre selskaper som rapporterte denne måneden – Solaris Oilfield Infrastructure, Bank Norwegian og Essent Group. Jeg syntes tallene fra disse så bra ut, og Bank Norwegian rapporterte også at de planlegger utbytte. Disse var godt opp i midten av måneden, men har falt mye nå sammen med omtrent alt annet.

For å ta med en positivt ting, så er det at Micron Technology kun er ned 1%, og med kronesvekkelsen den siste måneden så gav det faktisk et positivt resultat for måneden.

Jeg må se markedet litt an fremover, men som en del av totalstrategien min så vil jeg kjøpe meg opp litt etter litt om vi faller videre. Skal vi ned mot 20-25% fra toppen i løpet av mars, så kommer jeg trolig til å foreta et kjøp eller to i alfaporteføljen. Jeg håper å få analysert både eksisterende og nye selskaper fremover, og tror at mange selskaper kan komme på tilbud om nedgangen fortsetter.

For alfaporteføljens del, så vil jeg nok ikke kjøpe noen nye selskaper nå som jeg har 12 selskaper, med mindre noe veldig bra dukker opp. Totalt sett så er jo både Thor Industries og Micron Technologies mye opp siden jeg kjøpte de, så det kan være aktuelt å bytte ut en av de hvis noe veldig bra dukker opp.

Mange selskaper selges jo nå godt under det jeg har kjøpt for tidligere, så både Hooker Furniture, Sina, Essent Group, JOYY og United Rentals ser jeg på som mulige kandidater for en større posisjon. Men jeg håper å få tid til å analysere de først.

For mars så tørr jeg ikke si hva jeg foretar meg. Med den volatiliteten vi har sett i markedet den siste tiden, kan de bli kjøp, det kan bli en rekyl opp igjen eller det kan stabilisere seg. Jeg kommer til å fortsette å analysere selskaper for å finne de som over fem år kan gi 10-25% avkastning i snitt per år.

Resultatsesongen går mot slutten, men JOYY, Thor Industries, Zagg og Micron Technologies står for tur utover i mars. Det blir definitivt interessant å se hvordan alle disse ser på Corona-situasjonen i kvartalspresentasjonene sine.