Spareåret 2022

Nytt år betyr ny gjennomgang av spareåret, den fjerde i rekken. For første gang siden siden 2018 har vi nå sett et år med tydelig motvind for oss i aksjemarkedet. Og for første gang er spareplanen mindre verdt nå enn for ett år siden.

Dette er en oppdatering for spareplanen for 2022, og jeg skrev tilsvarende rapporter for 2019, 2020 og 2021.

Aksjer og investeringer

Dette året har jeg i praksis gått nesten helt over til å spare i aksjer, og da enkeltaksjer. Jeg har fått en tro på egne ferdigheter til å finne gode, langsiktige investeringer som gjør at jeg kan sitte «stille i båten» når det er ruskevær.

Oppskriften min er å regne på fundamentalverdi, og investere i aksjer jeg har stor tro vil kunne gi meg 15 % avkastning i årene fremover – og en dobling i løpet av fem år. Dette er gjerne selskaper som vokser, har lave multipler og dermed tjener godt med penger. Og jeg ønsker god avkastning på kapitalen.

For at multiplene skal bli lave, så må de være mislikt av markedet, og de største posisjonene mine er selskaper som virkelig har fått kjørt seg det siste året. Dette gjelder selskaper som Elmera Group (tidligere Fjordkraft), Intel, Alibaba og Meta. Alle disse har god inntjening, men har blitt solgt unna av markedet det siste året, samtidig som jeg har kjøpt meg opp.

Jeg har også noen investeringer som er mer kortsiktige, hvor jeg mener prisen bør komme opp på kort sikt. Eksempler på dette er Seritage Growth Properties og Porsche Automobil Holding.

Det som kanskje er det tydeligste skiftet i porteføljen det siste året er et stadig større fokus på varig konkurransefortrinn (moat) og kvalitet. Dette gjør at jeg har kjøpt selskaper som Kone, Microsoft og Adobe, selv om prisene ikke har kommet så langt ned at jeg alltid kan forsvare kjøpet med kalkulatoren. Jeg tror likevel at et fokus på selskapene som jeg er sikker på vil være viktige om 20 år er en god strategi.

Bomkjøp og tap

Det har vært nok av feil jeg har gjort i løpet av året i aksjemarkedet også. Jeg var før vi gikk inn i 2022 forholdsvis sikker på at råvarer, olje og gass kom til å bli viktige fremover med økende inflasjon, men jeg posisjonerte meg helt feil. De tre selskapene jeg valgte å kjøpe av Gazprom, Lukoil og Petrobras. Mens Petrobras har utbetalt nesten 50% av verdien i utbytte det siste året, gikk Gazprom og Lukoil i null på grunn av Russlands angrep på Ukraina.

Jeg var såpass overbevist om at Vladimir Putin var såpass rasjonell at han ikke ville gå inn i Ukraina, at jeg kjøpte russisk indeks på «tilbud» to dager før invasjonen.

Selv om det står at de er verdt noen tusenlapper fortsatt, så har jeg egentlig avskrevet MSCI Russia-investeringen som tapt, som bidro med et tap på 44 000 kr. I tillegg tapte jeg 24 000 kr på Gazprom og 10 000 kr på Lukoil. Russiske verdipapirer bidro dermed med 78 000 kr i tap. Dette er selvsagt ubetydelig når man tenker på hva Ukrainas befolkning går gjennom, og jeg håper at vi i 2023 får se slutten på både Putin og hans krig.

En annen sektor hvor jeg har vært kraftig investert, og samtidig sett et betydelig fall høsten 2022 er norske lakseaksjer. Min største posisjon har vært Grieg Seafood, som halverte seg fra toppen sommeren 2022 etter at regjeringen varslet grunnrenteskatten. Heldigvis sikret jeg noe gevinst på toppen, men når aksjen mer enn halverte seg i løpet av høsten bidro det til at posisjonen min tapte mer enn 50 000 kr i verdi. Når vi tar med Austevoll Seafood i tillegg kommer det på rundt 75 000 kr.

Når man ser på grafen over Grieg Seafood sin utvikling utover høsten frem til grunnrenteskatten ble annonsert i slutten av september, så kan man jo lure på om det var noen som visste mer enn de skulle ha visst, og dermed solgte ned aksjen fra 140 kr til 100 kr.

Den tredje kategorien jeg vil ta med som lærdom er kinesiske aksjer. Jeg eier Alibaba, og Prosus som er storeier av Tencent. Her er jeg faktisk godt i pluss i dag, men det har vært viktig å ha kapital tilgjengelig til å kjøpe i løpet av hele nedturen. De siste tre årene har jeg kjøpt Alibaba seks ganger, på stadig lever kurser. Det at jeg har kunnet gjøre det gjør at allerede nå, når den har krøpet opp til 107 dollar, er i pluss totalt sett (i kroner – i dollar har jeg fortsatt et tap på 9%).

Avkastning

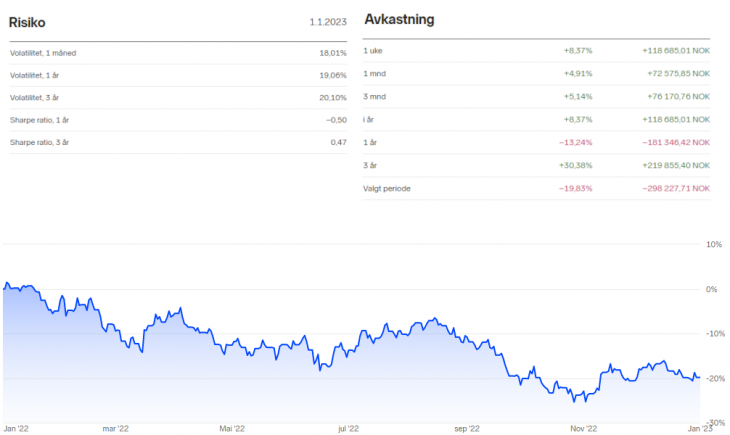

I løpet av året så viser porteføljerapporten i Nordnet at avkastningen er på -19,83%, som er -298 227 kroner. Dette er i norske kroner, og dermed forholdsvis mye dårligere enn om jeg kun hadde sittet med et globalt indeksfond som er ned ca 9 % i norske kroner.

Hadde jeg altså sittet rolig og investert alt inn i indeksfond, ville jeg altså hatt en god del mer penger i spareplanen, og masse fritid jeg kunne brukt på andre ting.

Så hvorfor holder jeg fortsatt på med å velge ut enkeltaksjer? Årsaken er rett og slett at jeg ikke vet om jeg ville turt å sittet gjennom nedturen hvis jeg ikke hadde hatt kunnskapen jeg har tilegnet meg gjennom de siste årenes studier av investering og aksjer.

I dag har jeg en porteføljestørrelse som gjør at svingningene i verdi kan for være en månedslønn fra en dag til en annen. Jeg vet fra tiden før jeg hadde stort fokus på investering at jeg aldri hadde hatt nerver til å se på dette, spesielt i en tid med krig i Europa, inflasjon som er høyere enn vi har sett siden jeg var barn og kostnader på renter og strøm som virkelig får innvirkning på hverdagen.

Jeg har ikke så stor tro på meg selv at jeg er sikker på at jeg hadde sittet gjennom det hvis jeg ikke hadde hatt den kunnskapen.

Nå vet jeg at selv om papirverdien på Nordnet-kontoen går opp 50 000 kr, så eier jeg akkurat de samme selskapene som jeg gjorde i går. Jeg har analysert og lest meg opp på de, og vet de tjener godt med penger, har en god balanse og vil etter all sannsynlighet være verdt mer om et år enn nå.

Dermed sover jeg godt selv om papirverdien går opp og ned en månedslønn om dagen. Jeg er en langsiktig investor som eier bedrifter, ikke en spekulant som skal prøve å selge et verdipapir til «the greater fool».

Andre investeringer

I år har jeg i praksis bare investert i børsnoterte, profitable selskaper. Jeg har riktig nok gjort noen kjøp av kryptovaluta, men folkefinansieringsplattformene for lån og emisjoner har jeg holdt meg unna.

Jeg er i den heldige posisjon at selv om bitcoin og ethereum skal gå i null, så har jeg fortsatt tjent penger. Jeg kjøpte da Bitcoin var rundt $3000 under forrige store kryptovinter, og solgte en del da den hadde steget mye. Dermed har jeg faktisk større avkastning enn verdi i Firi i dag.

Jeg har riktignok også litt XRP, Cardano, Polkadot og Solana også, hvor jeg kan vise frem betydelig styggere tall. Det er viktig for meg å skille spekulasjon i kryptovaluta fra investeringene mine i selskaper, og mitt syn på kryptovaluta er at det og blokkjeden er spennende teknologi, men siden det ikke gir noen avkastning så vil det aldri kunne betraktes som investering.

Dermed er det psykologi og folks syn på kryptovaluta som guider meg til når jeg kjøper. Det er nok lenge siden jeg har sett så lite interesse og så mye pessimisme i kryptoverdenen som nå etter kollapsen til FTX, så jeg ser ikke bort fra at jeg fortsatt kjøper meg opp i kryptovaluta det neste året.

Crowdfunding-lån er jeg mer skeptisk til. Jeg har allerede begynt å få stadig flere mailer om mislighold og manglende innbetaling av rente på disse lånene, så jeg skal ta en full gjennomgang av alle mine investeringer i slikt når jeg får tid. Jeg tror vi kan se stadig flere mislighold hvis vi får stabilt høyere rente og lavere boligpriser her, så jeg anser rett og sett gode børsnoterte selskaper som bedre og tryggere investeringer.

Sparerate og forbruk

I fjor satte jeg meg et mål om å spare 160 000 kr, og jeg klarte dette med et nødskrik. Fasit etter desember er at jeg sparte 160 900 kr i løpet av 2022. Dette er jeg godt fornøyd med, men jeg ser at potensialet for å øke denne er absolutt til stede.

Spareraten ble bare på 29%, og ser jeg bort fra nedbetaling av lån så er den nede i 17%. Her er det definitivt forbedringspotensial, hvis jeg får fokus på sparing. Det er riktignok økte utgifter til strøm, renter, drivstoff og matvarer, men vi har fortsatt god råd og kjøper det vi vil ha.

Som jeg skrev om i fjor i årsrapporten fikk jeg utbetalt forskudd på arv, og valgte da å ikke sette inn alt i aksjemarkedet med en gang, men spre det utover. Dette viste seg jo å være veldig fornuftig, siden vi da var helt på toppen. Allikevel var jeg nok litt for aggressiv med å få pengene inn i markedet, og hadde kjøpt for alt i løpet av våren. En lærdom til neste gang er å ta vare på tørt krutt lenger, men jeg kom da greit ut av det uansett.

Investere i meg selv

I fjor var et av punktene i årsrapporten at jeg ikke skulle holde igjen på bruk av penger til helse. Jeg har meldt meg inn i 3T i Trondheim, og kjøpt meg spinningsykkel som jeg kan bruke når jeg ikke vil dit, men jeg er definitivt ikke flink nok til å verken gå på trening eller spise sunt enda. Dette blir dermed et viktig fokus også det neste året.

Det nye punktet er at jeg gir meg selv frie tøyler til å investere i kunnskap. Jeg har blitt utrolig glad i bøker, og tror det å lese bøker og tilegne seg kunnskap gjennom både bøker og kurs er utrolig viktig både for egen utvikling og for å være konkurransedyktig. Det vil si både bøker og kurs om mitt profesjonelle fagfelt programvareutvikling, men også investering, selvutvikling, matlaging, helse og annet jeg ønsker å lære om. Jeg gikk litt bananas og bestilte meg 15 bøker i romjula fra Book Depository, så jeg har nok noe å henge fingrene i gjennom det neste året.

Konklusjon

Jeg husker tilbake til forrige år med ruskevær på børsen, 2018, og er spent på om 2023 vil gi den samme oppturen som 2019 gav. For egen del, så er det lenge til jeg skal ta penger ut fra kontoene mine, og setter stor pris på å få flere år hvor jeg kan fokusere på å investere i gode, rimelige selskaper. Året har startet utrolig godt den første uka, med en oppgang på hele 118 000 kr, etter at de kinesiske aksjene har begynt å gå.

I fjor var jeg fornuftig og satte ingen mål om hvor stor porteføljen skulle være året etterpå, men fokuserte heller på det jeg kunne gjøre noe med. Det samme gjør jeg denne gangen, og ønsker å spare 160 000 kr nok en gang. Jeg vet det kommer forutsette og uforutsette utgifter også i år, så klarer jeg det skal jeg si meg fornøyd.

Jeg er spent på om vi vil se et FED som varsler rentetopp, om alle blir enige om at vi er i resesjon og gleder meg til å lese meg opp på nye, spennende selskaper. Og selvsagt følge gamle favoritter. Om et år skal familien også ha fått et nytt familiemedlem, så da blir det også ny barnesparekonto.

Godt spareår for 2023, så håper jeg du vil følge oppdateringene og betraktingene mine hver måned fremover.