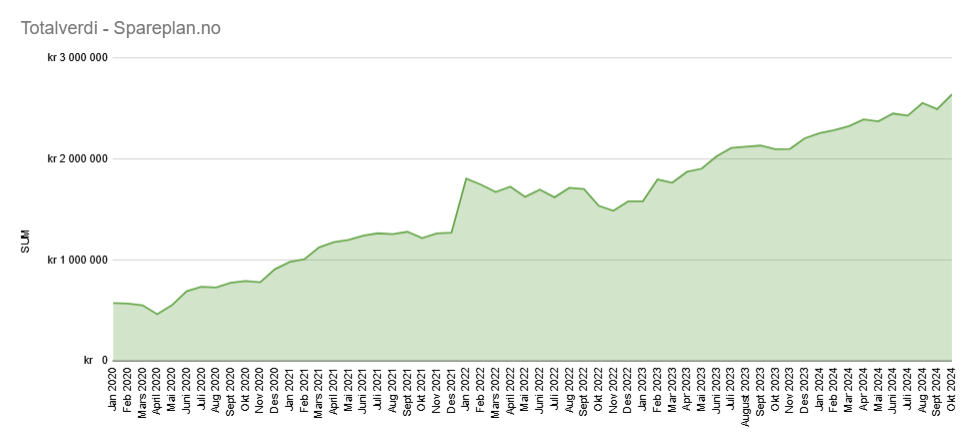

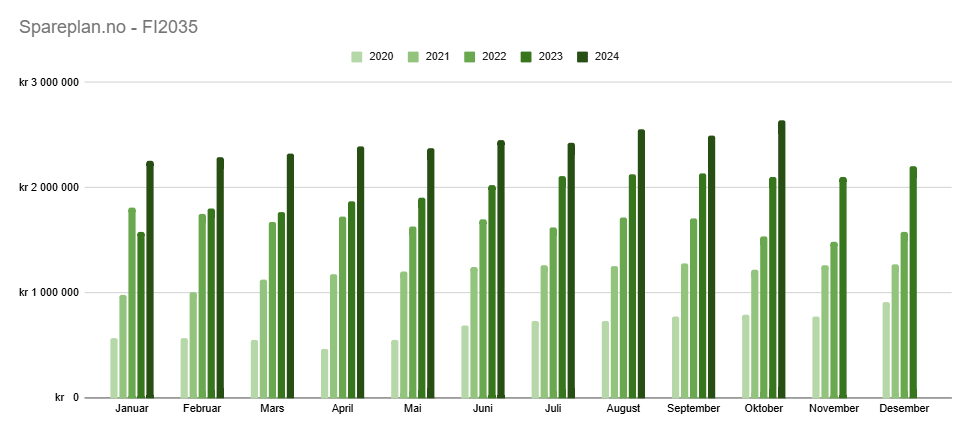

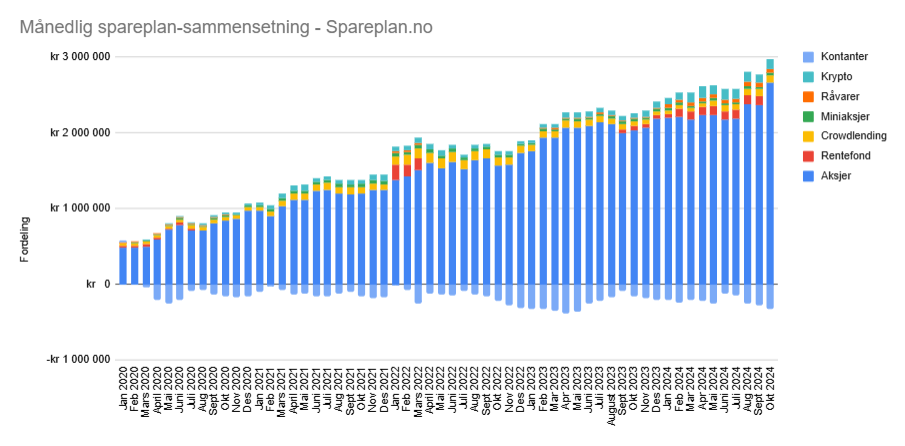

Status for oktober 2024

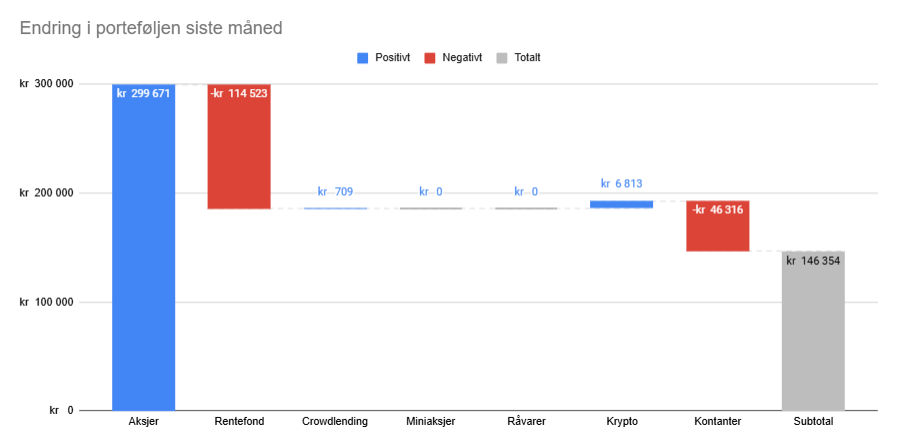

Et rally i kinesiske aksjer bidro til at september ble en svært god måned for spareplanen, med en økning på 146 354 kr. Mange handler denne måneden, som blir fokuset i oppdatering.

Advarsel:

Det er viktig at du ikke anser dette som økonomisk rådgivning. Jeg er en amatør som forsøker å forvalte pengene aktivt selv, og inviterer deg til å følge med på hvordan jeg gjør dette.

Dette er mine vurderinger og analyser, og du må finne din egen metode for sparing. Aksjeanalyse og investering har blitt en hobby jeg liker svært godt, og er årsaken til at jeg fortsetter med dette. Hadde jeg ikke hatt den interessen hadde jeg trolig brukt mer av pengene på forbruk og mindre på sparing.

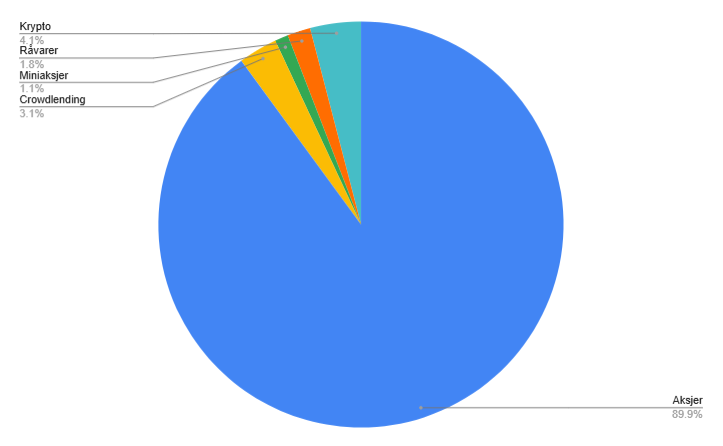

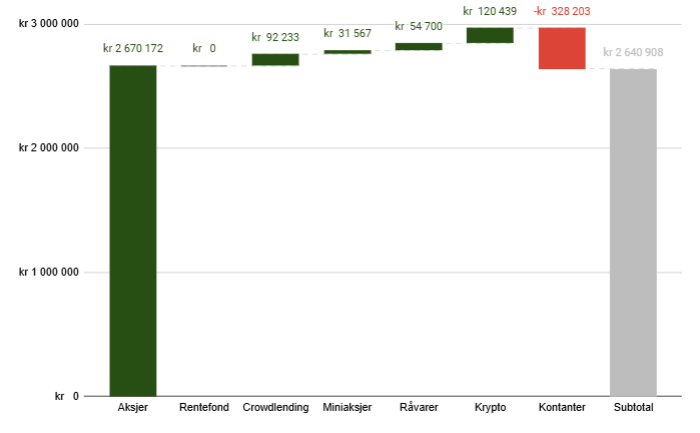

Status: 2 640 908 kr

Kun en rask gjennomgang av månedens handler under. Det ble en veldig aktiv måned med mange handler.

Jeg solgte alt jeg hadde i rentefond i løpet av september, altså Sissener Corporate Bond og Fondsfinans High Yield. Årsaken er at jeg fant aksjer jeg syntes så potensiale til høyere inntjening i, samt at Nordnet og andre stenger muligheten for å investere i amerikanske ETFer ved utgangen av september. Kjøpte meg derfor opp i de ETFene jeg ønsket større eksponering i før fristen gikk ut, med penger som tidligere var i rentefond.

Kjøp og salg av aksjer

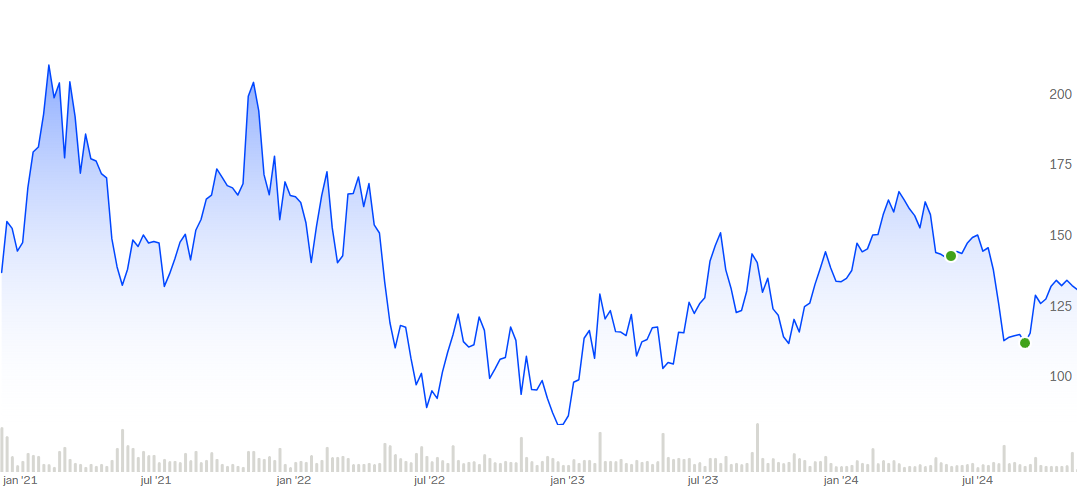

03.09.24 – Kjøpte 15 aksjer i Airbnb på $117.11 (18 834 kr)

Jeg fylte på i Airbnb i starten av september, etter at de rapporterte om litt tregt marked i siste kvartalsrapport. Jeg mener Airbnb har en veldig godt moat, skal man leie en feriebolig, leilighet eller lignende så er det Airbnb man går til. Litt som Finn.no for bolig her hjemme.

Jeg forventer at dette blir en reiselivsgigant som fortsatt vil vokse i mange år fremover. Det er estimert at 20-30% av markedsandelen tilhører Airbnb i dag. Analytikerne forventer en vekst på over 10% fremover også.

Med en FCF-yield på 5%, tror jeg det betyr at mulighetene for 15%+ avkastning fremover er svært sannsynlig.

Femårsmål: $330 (20% CAGR)

Fundamentalverdi: $170-$265

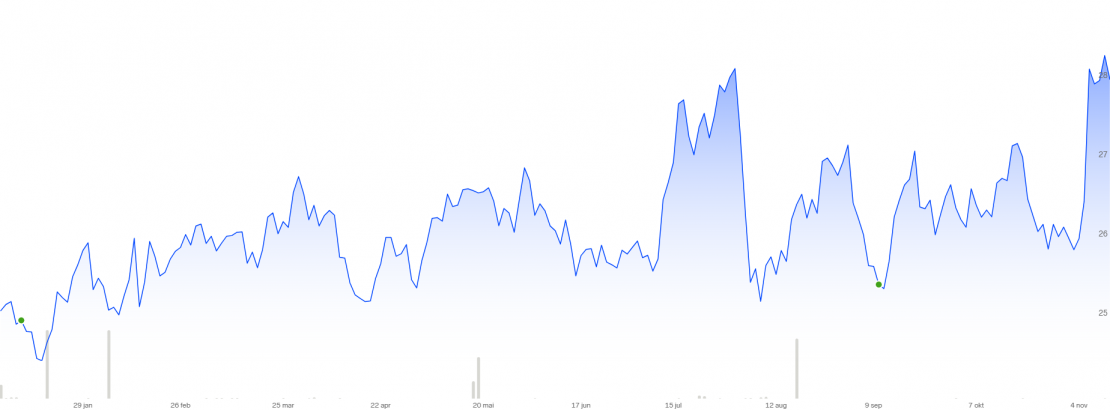

10.09.24 – Kjøpte 80 aksjer i Cambria Micro & SmallCap Shareholder på $25.41 (22 146 kr)

Etter at september er ferdig, er det slutt på å få kjøpt amerikanske ETFer på Nordnet. Derfor tok jeg affære nå og kjøpte meg opp i de ETFene jeg ønsker å ha en godt porsjon av.

Det første av dette er Meb Faber og Cambria sitt Micro & SmallCap Shareholder Yield ETF ($MYLD). Det er et forholdsvis nytt fond fra Cambria og ble startet i år. Dermed hadde jeg ikke fått bygd opp en så stor posisjon som jeg ønsket.

Fondet investerer i de 100 små selskapene med høyest shareholder yield, altså utbytte og tilbakekjøp. Dette er en kategori jeg tror vil gjøre det godt fremover, og jeg har veldig tro på Cambrias Shareholder Yield-strategi.

10.09.24 – Kjøpte 125 aksjer i Cambria Global Value på $20.95 (28 509 kr)

Den andre ETFen jeg investerte i var Cambria Global Value ($GVAL), som investerer i de 10 landene i verden med billigste aksjer, basert på CAPE. Der velger den ut de 10 billigste aksjene basert på tradisjonelle verdikriterier.

Per i dag ser det ut til at den er investert i Kina, Hong Kong, Singapore, Spania, Storbritannia, Østerrike, Tsjekkia, Chile, Polen, Brasil og Colombia. Dette er en strategi jeg tror vil gjøre det bedre enn et globalt indeksfond over lang tid.

10.09.24 – Kjøpte 60 aksjer i The Acquirers Fund på $36.77 (24 030 kr)

Det tredje fondet jeg kjøpte var Tobias Carlisle sitt eldste fond, The Acquirers Fund. Det investerer i de 30 billigste selskapene i USA basert på Acquirers Multiple, som ligner på EV/EBIT. Dette er blant mine favoritt-multipler, og det passer meg derfor fint.

Jeg hadde allerede en større andel i Tobias sitt small cap-fond, og ønsket å øke i dette før døra ble stengt. Nok et fond som jeg ser frem til å holde i uoverskuelig fremtid.

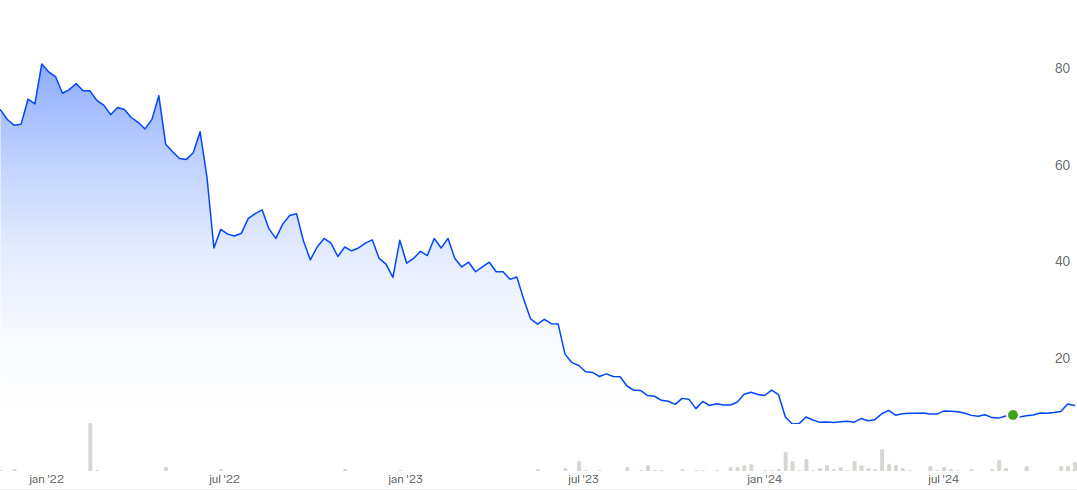

13.09.24 – Kjøpte 4000 aksjer i Elektroimportøren på 9.78 kr (39 150 kr)

Så kom det en ny aksje inn i porteføljen, nemlig Elektroimportøren. De har virkelig slitt siden de ble børsnotert, men jeg synes det ser bra ut på dette nivået. Prisen har holdt seg rundt eller under 10 kr hele dette året, men har gått litt opp nå. Håper å få kjøpt en porsjon til i løpet av de neste månedene for å få en større posisjon.

Som tallene under viser har jeg stor tro på denne investeringen, men det er en bransje som er veldig syklisk. Jeg har forholdsvis lave vekstforventninger her med 5% i året, og lav fremtidig PE på 14. Klarer selskapet å vokse til en omsetning på rundt 2 mrd kr i 2029 og få en EBIT-margin på 5% som de har hatt tidligere (før corona), så vil de tjene 100 mill kr i året. Det vil gi en markedsverdi på rundt 1200 mill kr, som er en dobling fra dagens nivå.

Det skal sies at det er noen ting jeg må se nærmere på, eksempelvis hvordan gjelden er bygd opp og om jeg tror kapitalavkastningen skal opp på det nivået vi så før 2023.

Femårsmål: 38 kr (24% CAGR)

Fundamentalverdi: 19-30 kr

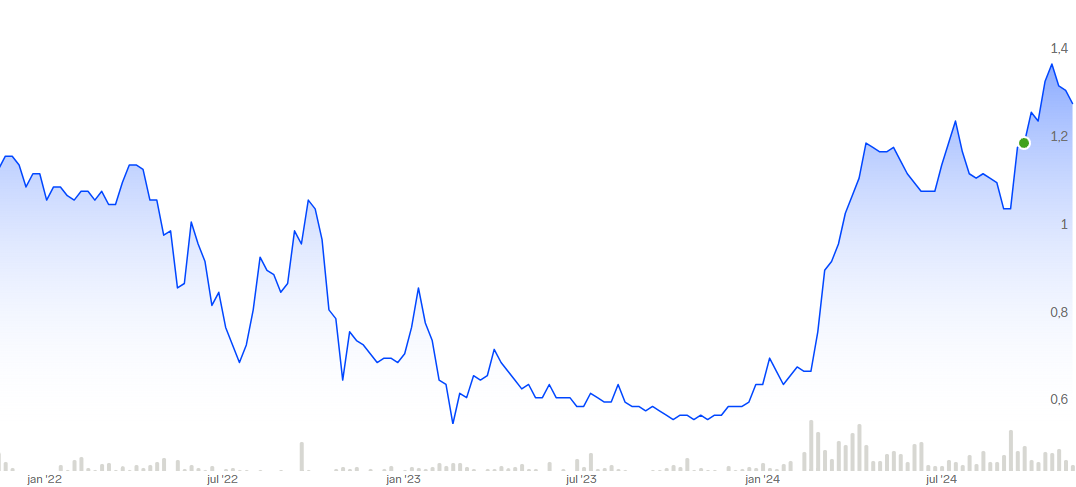

25.09.24 – Kjøpte 3000 aksjer i Mineros på 1.25 CAD (29 552 kr)

Mineros er et kanadisk gruveselskap som eier gull- og sølvgruver i Chile, Colombia og Nicaragua. Dette er et rent verdi-case jeg kom over via twitter (x). Selskapet handles til ca 3 ganger inntjening med den gullprisen vi har i dag. Jeg ser på dette som en hedge mot ytterligere inflasjon, og ser også at det er et godt drevet selskap med gode nøkkeltall.

Fri kontantstrøm var på ca $40 mill siste kvartal, som er imponerende når markedsverdien på selskapet er $260 mill. Dette er selvsagt på grunn av den høye gullprisen, som nådde $2672 i september. Den ligger fortsatt høyt, så sjansene er gode for et godt fjerde kvartal også. Kostnaden med å produsere en oz gull er på ca $1500, så vi skal langt ned for å tape penger.

Ser ikke bort i fra at jeg kjøper meg ytterligere opp, men må da bli bedre kjent med selskapet.

Resultatet for september ble dermed +146 354 kr. Svært god måned hvor kinesiske aksjer spesielt bidro positivt, men også andre aksjer gjorde det godt.

| Aksjer | 141 000 kr |

| Rentefond | 300 kr |

| Crowdlending | 700 kr |

| Miniaksjer | 0 kr |

| Råvarer | 0 kr |

| Krypto | 6 800 kr |

| Sparing | – 2 500 kr |

| Resultat: | 146 300 kr |

Kommer snart med november-rapporten, og skal da prøve å skrive litt mer.

Negative kontanter betyr belånt portefølje.